この記事の執筆者

税理士 青木征爾

札幌市を中心に活動

新規創業支援や中小企業の経営支援、相続業務を得意とする

こんにちは。札幌の税理士の青木です。

令和5年10月からインボイス制度が導入されます。

導入に伴い事務負担や税負担が変わる方も多いことが予想されます。

特に今まで消費税を納めていなかった事業者にとっては消費税の負担は非常に大きいものになることでしょう。

今回はインボイス導入で損をしないためにできることを事業の売上別に3つご紹介します。

【2割特例】2年前の課税売上高が1,000万円以下の場合

まずは2年前の課税売上高が1,000万円以下の場合に受けることができる2割特例についてご紹介します。

預かった消費税の2割を納税

消費税とは売上相手から預かった消費税と仕入先に支払った消費税の差額を納付するのが原則です。

しかし、小規模事業者においては預かった消費税の2割に相当する金額の納税とすることができる経過措置(2割特例)が認められています。

具体例

売上:11,000,000(消費税1,000,000)

納税額:1,000,000×20%=200,000

インボイス制度がなければ免税事業者であった事業者が対象

2割特例を受けることができる事業者の要件を確認しましょう。

本来は納税義務のない免税事業者であるがインボイス登録により課税事業者となる事業者が対象です。

ここでポイントとなるのは納税義務の判定です。

納税義務の判定は2年前の課税売上高が1,000万円を超えるかどうかで判定します。(※注意)

本来、課税売上が1,000万円を超えない小規模事業者は消費税の納税義務を免除されています。

ただし、インボイスを発行するためには消費税の納税義務を負うこととなります。

2割特例はこのような小規模事業者を保護するための税制優遇と言えます。

(※注意:2年前の課税売上高以外にも前事業年度開始後6か月の課税売上高や資本金で判定する場合などがあります。必ずしも2年前の課税売上が1,000万円以下だからといって2割特例の対象となるわけではありません。納税義務の判定は非常に複雑です。不安がある方は専門家に相談することをおすすめします。)

免税事業者がインボイス登録が必要な理由ってなに?

そのような疑問をお持ちでしたらこちらの記事をご参考にしてください。

あわせて読みたい

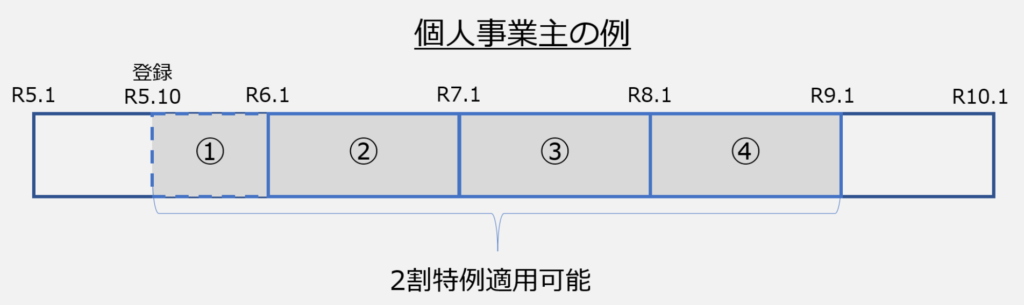

適用期間:うけるチャンスは最大4回

2割特例は令和5年10月1日から令和8年9月30日までの日の属する各課税期間が対象です。

個人事業主を例にあてはめると2割特例を受けることができるのは4回となります。

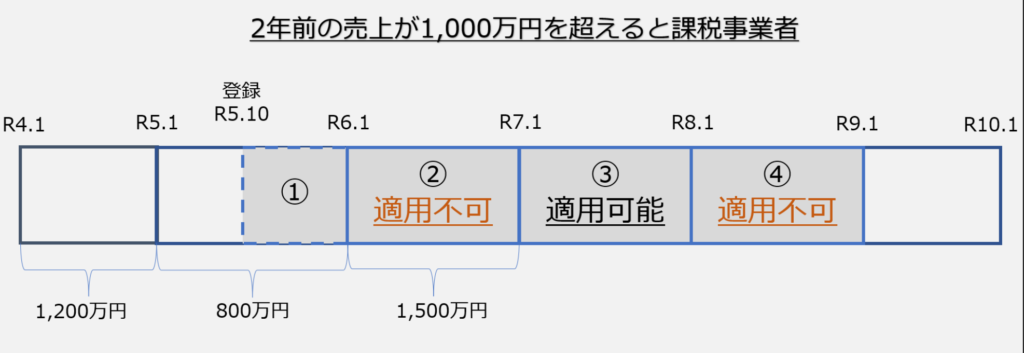

ここで注意をしなければいけないのが適用要件が本来納税義務のない免税事業者であるがインボイス登録により課税事業者となる事業者という点です。

各事業年度ごとに本来納税義務があるかを判定しなければいけません。

②の期間は2年前の課税売上高が1,200万円で1,000万円を超えています。そのため適用不可となります。

しかし、翌年の③の期間にあっては2年前の課税売上高が800万円のため2割特例の適用を受けることができます。

このように適用を受けることができるかは毎年判定をしなければいけません。

事前の手続きは不要

2割特例は事前の届け出が不要です。

申告時に特例を適用するか選択をすることができます。

後ほどご説明する簡易課税が届出書の提出が求められているのに対して非常に使い勝手の良い制度となっています。

【簡易課税】2年前の課税売上高が5,000万円以下の場合

2年前の課税売上高が5,000万円以下の場合、簡易課税という課税方式を選択することができます。

簡易課税は2割特例と同様に売上にかかる消費税を基に納税額を計算します。

簡易課税の計算方法

売上に係る消費税(預かった消費税)ー売上に係る消費税×みなし仕入率=納税額

みなし仕入率については業種ごとに定められています。

業種によって控除割合が決められている

| 事業区分 | みなし仕入率 |

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業) | 80% |

| 第3種事業(建設業) | 70% |

| 第4種事業(その他の事業) | 60% |

| 第5種事業(サービス業) | 50% |

| 第6種(不動産業) | 40% |

計算例(小売業の場合)

課税売上高:11,000,000円(消費税1,000,000円)

納税額:1,000,000ー1,000,000×80%=200,000円

簡易課税のメリットって何?

簡易課税のメリットは2つあります。

1つ目は事務負担が軽減されるという点があります。

消費税の原則的課税方法(本則課税といいます)は売上に係る消費税から仕入(経費や設備投資を含む)に係る消費税額を控除して納税額を計算します。

インボイス制度が開始すると取引のひとつひとつに対してインボイス登録をしている事業者かを確認しなければいけません。

しかし簡易課税を選択する場合は、取引先がインボイス登録してるかを確認する必要はありません。

この事務負担の軽減については先ほどご説明した2割特例も同様です。

2つ目は本則課税に比べ納税額が抑えられる場合があるという点です。

経費が少ない事業や、経費のうち人件費が大部分を占めている事業などは簡易課税を選択する方法が納税額が少なくなる場合があります。

簡易課税の選択を検討する場合は、税負担のシミュレーションをすることおすすめします。

届出書の提出が必要

簡易課税を選択する場合には「簡易課税制度選択届出書」の提出が求められます。

提出期限が定められているため忘れないように注意しましょう。

・原則的な届出期限

適用を受けようとする課税期間の初日の前日まで

・届出期限の特例

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間にインボイス登録を受け課税事業者となる場合において、その課税期間から簡易課税制度の適用を受ける場合はその課税期間中

本来は簡易課税の適用を受けるには事前に簡易課税制度選択できる書の提出をしなければいけませんが、免税事業者がインボイス登録に伴い課税事業者となる場合は、特例の届け出期限となります。

いずれにせよ選択届出書の提出は必要となる点に留意しましょう。

2年間の継続適用が求められる

簡易課税制度の適用を受ける場合は2年間の継続的用が求められます。

適用を受けた翌年に本則課税に戻すということはできません。

設備投資などを行う場合は本則課税の方が有利になるケースがあります。

本則課税の場合、売上などにより預かった消費税より設備投資や経費などで支払った消費税が多い場合、還付を受けることができます。

簡易課税の選択を検討されている方は設備投資については計画的に行いましょう。

簡易課税については細かい論点が非常に多いです。

詳しい説明がこちらにございます。よければご覧ください。

あわせて読みたい

1万円未満はインボイス不要【少額特例】2年前の課税売上が1億円以下

少額特例とは

消費税の原則的な計算において売上に係る消費税として預かった金額から仕入(経費や設備投資も含みます)に係る消費税を控除して納税額を計算します。

この控除のことを仕入税額控除といいます。仕入税額控除を受けるにはインボイスの保存が義務付けられています。

しかし、一定規模以下の事業者は1万円未満の課税仕入れについて一定期間インボイスの保存を必要としません。帳簿のみの保存で消費税の控除を受けることができます。

この控除を受けることができる措置を少額特例といいます。

少額特例のメリットは免税事業者からの仕入れであっても仕入れ税額控除を受けることができるという点があります。(特例の適用が無い場合に比べ税負担が少なくて済む)

少額特例を受けることが出来る要件について確認しましょう。

少額特例を受けることができる一定規模以下の事業者とは

2年前の課税売上高が1億円以下、または前事業年度開始後6か月間の課税売上高が5千万円以下である事業者が対象となっています。

前事業年度開始後6か月間を特定期間といいます。

特定期間を使って納税義務を判定する場合は課税売上高又は給与支払額で判定を行いますが、少額特例については給与支払額で判定することはできません。

年間の課税売上高が1億円以下の会社を対象としているので比較的多くの事業者が少額特例を受けることができます。

税込み1万円未満の判定とは?

1万円未満の関係は基本的に取引ごとの納品書や請求書などの書類単位で判定することとなります。

あくまでも取引ごとなので複数の取引をまとめて月ごとに請求がある場合はまとめた単位ごとには判定をしないことに注意しましょう。

①X月1日に5,000円の商品を購入、X月3日に7,000円の商品を購入それぞれで請求精算

→それぞれ1万円未満の取引となり少額特例の対象

②X月2日に5,000円の商品と7,000円の商品を同時に購入

→1万円以上の取引となり少額特例の対象外

適用期間:いつまで認められるのか

適用期間は令和5年10月1日から令和11年9月30日までとなります。

適用期間が終了すると1万円未満の取引であってもインボイスの保存が求められるようになります。

まとめ

課税売上1,000万円以下の場合=2割特例

2割特例のメリット

- 本則課税より納税額が抑えることができる場合がある

- インボイスの保存が不要

- 事前の手続き不要

2割特例のデメリット

- 特になし

課税売上5,000万円以下の場合=簡易課税

簡易課税のメリット

- 本則課税より納税額が抑えられる場合がある

- インボイスの保存が不要

簡易課税のデメリット

- 届け出が必要

- 2年間の継続適用

課税売上1億円以下の場合=少額特例

少額特例のメリット

- 免税事業者との取引でも仕入税額控除ができる

少額特例のデメリット

- 1万円判定の手間がかかる

いかがでしたでしょうか。

インボイスの特例は売上高が適用要件になっている場合が多いです。

自社に合った特例はどれなのかを把握すれば、納税額や事務負担を抑えることができるかもしれません。