令和5年10月からインボイス制度が始まります。対応が求められる事業者も多く非常に注目されています。

しかし、消費税の仕組みに詳しくないという方や、インボイス制度が始まって何が変わるのがよくわからないと感じている方も多いのではないでしょうか?

この記事を読めば消費税の全体像とインボイス制度になると何が変わるかを理解することができます。

消費税の計算方法

負担者=消費者、申告納付=事業者

みなさんが普段生活する中で消費税を支払うことはあるかと思います。コンビニで買い物しても、飲食店を利用しても消費税はかかります。

みなさんが支払った消費税はその後どうなっているかご存じでしょうか?

実はコンビニや飲食店が国に消費税を納付しています。

負担者は消費者ですが、申告納付は事業者が行います。消費税は負担する者と納付する者が異なる税金です。事業者の立場からすると預かった消費税を納付している形になります。

二重課税の防止、仕入税額控除

コンビニや飲食店はみなさんから預かった消費税をそのまま納付しているわけではありません。

売上にかかる消費税から仕入にかかる消費税を控除して納付しています。この控除のことを仕入税額控除といいます。

単純に預かった消費税を納付すると消費者が負担した金額より納税額が大きくなります。これでは消費税を二重に課税したことになってしまいます。二重課税を防止するためにも仕入税額控除という制度があります。

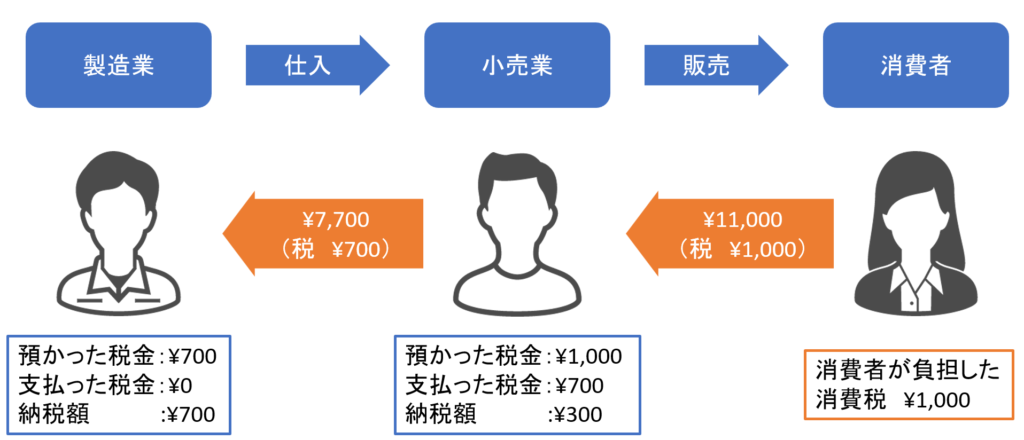

仕入税額控除があることにより、消費者が負担した消費税と事業者全体が納付する消費税が等しくなります。詳しくは下の図をご覧ください。

中央の小売業に注目してください。消費者から預かった消費税¥1,000から仕入にかかる消費税額¥700を控除した結果、納税額は¥300です。製造業は小売業の売上にかかる消費税¥700を納付します。小売業、製造業の納税額合計¥1,000と消費者が負担する消費税額¥1,000は一致します。

ここまでが消費税の仕組みの全体像です。事業者は売上として預かった消費税から仕入として支払った消費税(仕入税額控除)の差額を納税しています。

ここで理解していただきたいことは仕入税額控除は納税額に影響を与えるということです。

インボイス制度が導入されると何が変わるか?

インボイス導入前の問題点

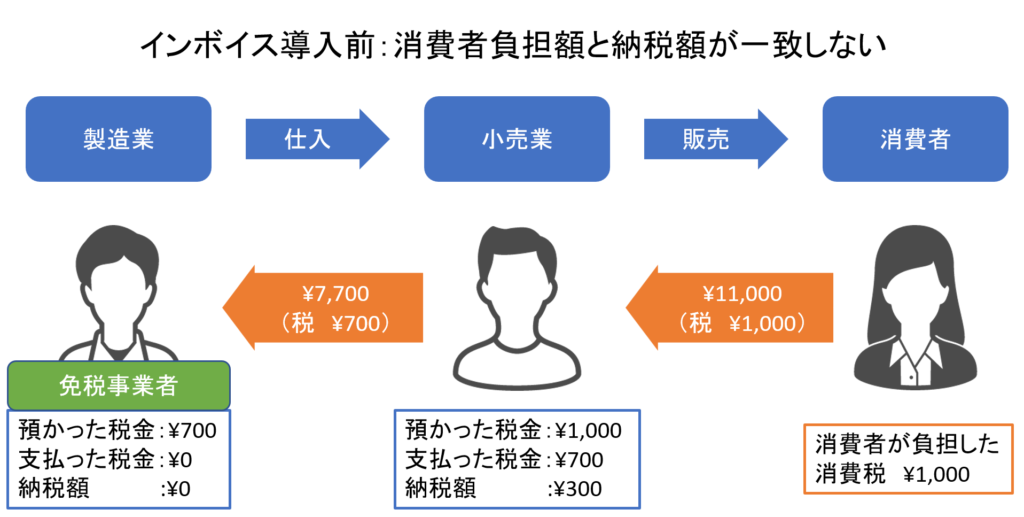

インボイス制度導入前は免税事業者からの仕入についても仕入税額控除ができました。免税事業者とは年間の課税売上高が1,000万円以下の零細企業のことです。

しかし免税事業者は消費税を納税していないため、消費者が負担した金額と納税額が一致しません。免税事業者が消費税相当額の利益を受けていました。

上の図は製造業が免税事業者だった場合です。預かった消費税を納税していないため消費者が負担した金額¥1,000に対し事業者全体が納付した消費税は¥300と差額¥700が生じています。その差額は免税事業者である製造業の利益となっています。

このように、徴収できていない消費税があるというのがインボイス導入前の問題点です。

インボイス導入後は免税事業者からの仕入は税負担が増える

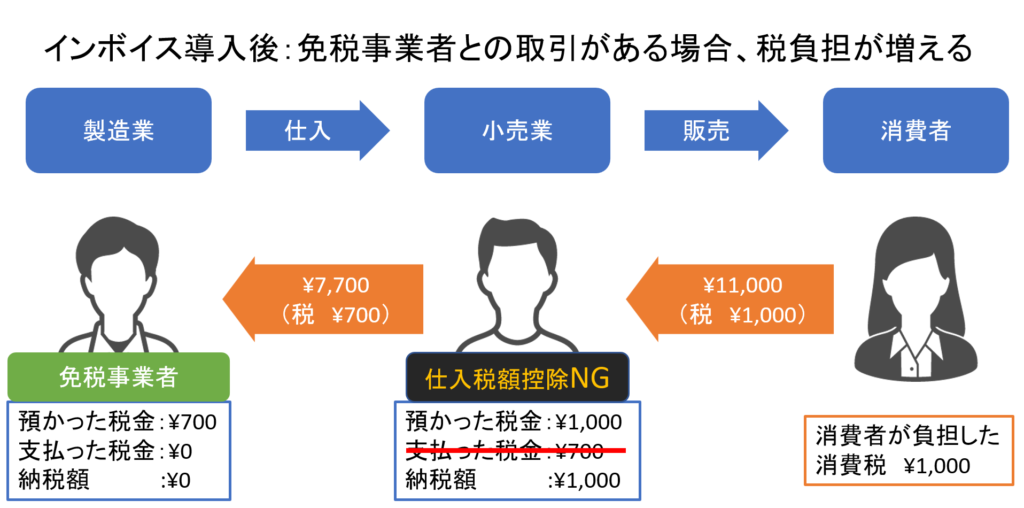

インボイス制度が導入されると何が変わるのかというと免税事業者からの仕入については仕入税額控除ができなくなるという点です。

インボイス制度に登録した事業者(的確請求書発行事業者)からの仕入に限り仕入税額控除ができます。そして課税事業者しか適格請求書発行事業者にはなれません。

免税事業者から仕入をしている事業者は税負担が増えることになります。

小売業は免税事業者である製造業に支払った仕入について仕入税額控除ができません。そのためインボイス導入前の税負担は¥300でしたが、導入後は¥1,000と負担が増しています。

税負担が増すことを考慮し、免税事業者との取引を見直すという企業が出てきても不思議ではありません。

免税事業者は課税事業者にならなければいけないことも

免税事業者においては取引先企業との関係性により適格請求書事業者となり課税事業者となる選択をしなければいけなくなるかもしれません。

その場合、インボイス制度前に享受していた消費税分の利益を手放さなければいけません。免税事業者はそもそも売上規模が少なく、財政基盤も整っていない企業が多いです。そのような企業が消費税の負担に耐えれるのかどうかというと難しいケースもあるでしょう。