令和5年10月からインボイス制度が導入されます。最も影響を受けるのは免税事業者です。

免税事業者であっても売上先が免税事業者や一般消費者だけの場合は影響を受けません。

しかし、多くの免税事業者は課税事業者を相手に事業を行っています。インボイス制度導入により免税事業者は次のような問題に直面します。

この問題に対し免税事業者がとれる選択肢は3つあります。

それぞれの選択肢についてどのような影響があるかを解説します。

インボイス導入で免税事業者の直面する問題とは?

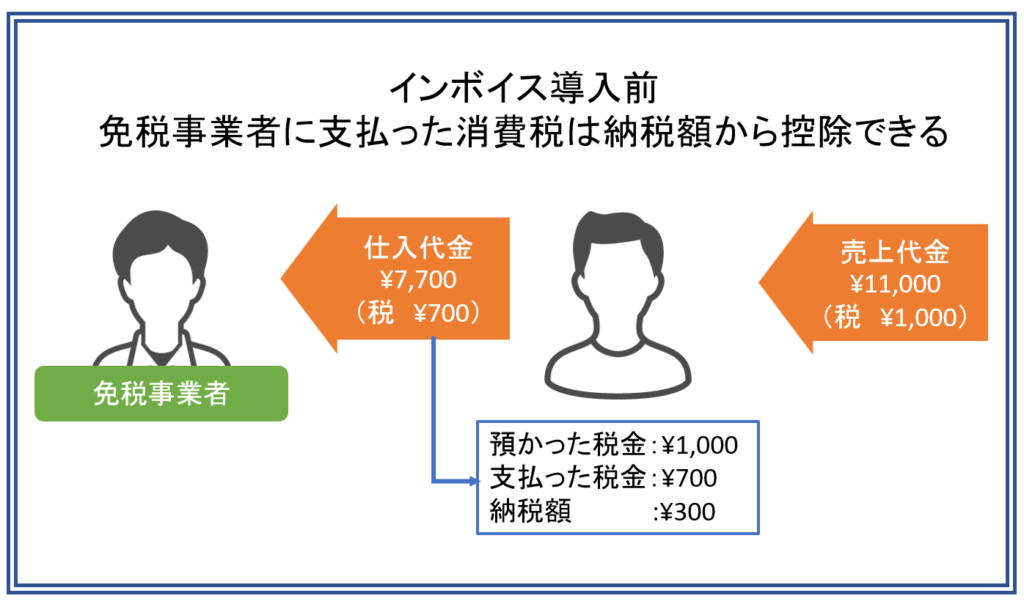

消費税は、事業者が売上にかかる消費税(預かった消費税)から仕入にかかる消費税(支払った消費税)を控除した金額を納付します。

この仕入に係る消費税を控除することを仕入税額控除といいます。

インボイス導入前は免税事業者への仕入についても仕入税額控除ができる仕組みになっていました。

上の図では売上代金¥11,000にかかる消費税¥1,000から仕入代金¥7,700にかかる消費税¥700を控除した¥300を納付することになります。

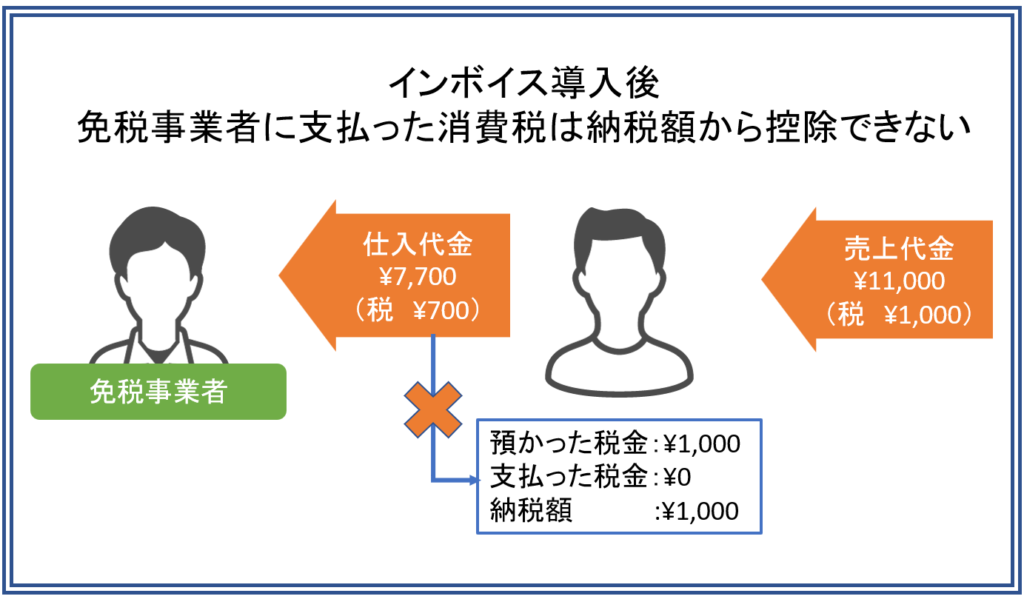

インボイス導入後は免税事業者の仕入については、仕入税額控除ができなくなり免税事業者から仕入をしている事業者の税負担が増えます。

免税事業者の直面する問題は2つあります。

免税事業者を続けることにより取引先企業の税負担が増える場合でも取引を継続してもらえるか

取引先企業との関係性を考慮し課税事業者となった場合に税負担に耐えれるかという点です。

免税事業者の3つの選択肢

選択肢1:適格請求書登録事業者となり消費税を負担する

1つ目の選択肢は適格請求書登録事業者となり消費税を負担するというものです。

税負担が増えるため利益が減少します。その負担に耐えられるかということがポイントになります。

選択肢2:適格請求書登録事業者となり簡易課税を適用する

2つ目の選択肢は適格請求書登録事業者となったうえで簡易課税制度の適用を受けます。

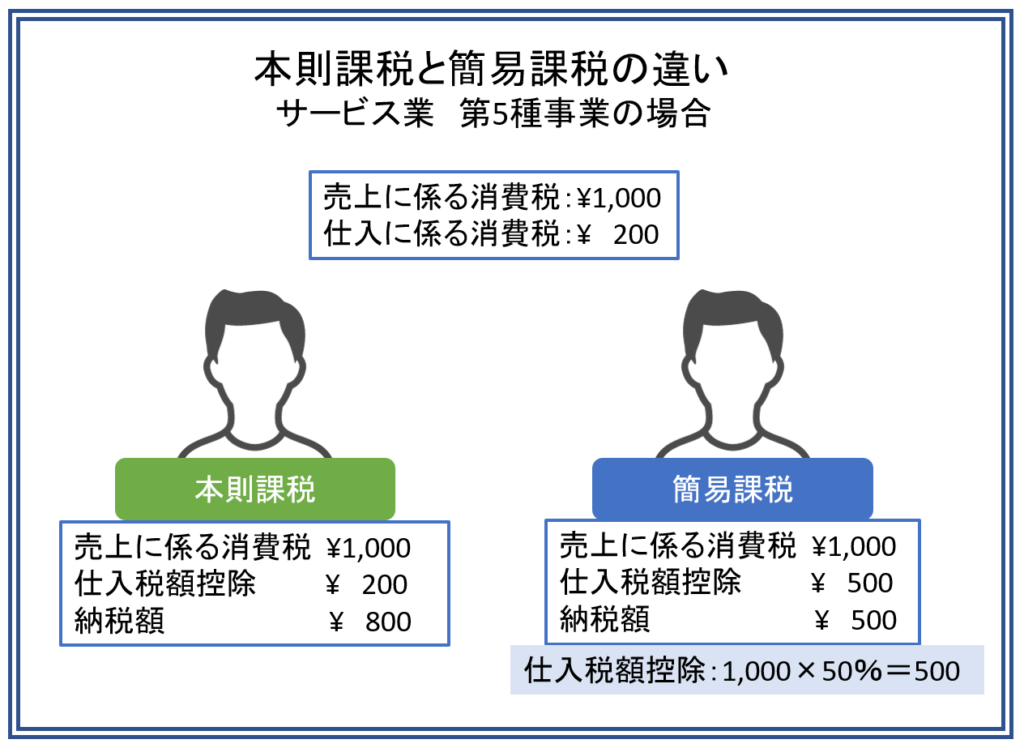

先ほど説明した預かった消費税から支払った消費税を控除して税額を計算する方法を本則課税といいます。本則課税は控除する消費税は実際に支払った消費税を基に計算します。

それに対し簡易課税は売上高を基に控除金額を計算します。売上に係る消費税に事業の区分に応じて定められたみなし仕入れ率を乗じて計算した金額をもって仕入税額控除を行います。

上の図ではサービス業を例としているためみなし仕入れ率が50%です。本則課税による仕入税額控除より、簡易課税による仕入税額控除のほうが大きい金額となっているため、簡易課税のほうが有利です。

ただし、簡易課税が必ず有利になるわけではないので、適用を受ける際はシミュレーションをすることをおススメします。特に設備投資を予定している場合は本則課税が有利になることが多いので注意が必要です。

なお、各業種のみなし仕入れ率は次の通りです。

選択肢3:免税事業者を続ける

3つ目の選択肢は免税事業者を続けるということです。

取引先の負担が増える場合があるため取引継続できるかどうかが重要となります。ただしインボイス導入後であっても経過措置があり、当面の間免税事業者からの仕入税額控除が部分的に適用されます。

令和5年10月から令和8年9月までは免税事業者からの仕入であっても80%の控除ができます。

令和8年10月から令和11年10月までは50%の控除ができます。

ただし、経過措置があるからといって取引先の負担が増えることには変わりはないので、免税事業者との取引を避ける事業者はでてくることでしょう。

まとめ

免税事業者がとれる選択肢は3つあります。

- 適格請求書登録事業者となり消費税を負担する

- 適格請求書登録事業者となったうえで簡易課税を選択する

- 免税事業者を続ける

自社の状況に最適な選択を考えましょう。

消費税は身近な税金ではありますが、仕組みに詳しいという方は少ないように感じます。

消費税の概要について説明しています。よろしければご覧ください。