令和5年10月からインボイス制度が始まります。

「どうやら準備が必要らしいけど何をしたらいいのかわからない」「とても面倒なことをしなければならない」そのように感じている方もいるかもしれません。

しかし、インボイス対応の必要性と対応方法については事業者ごとに異なります。

この記事で解説する内容

- インボイス対応が必要かどうかの判定

- 対応方法とは具体的に何か

対応が必要かどうかの判定

インボイス制度で大きく変わるのは仕入税額控除

対応が必要かどうかの前に消費税の仕組みについてお話させていただきます。

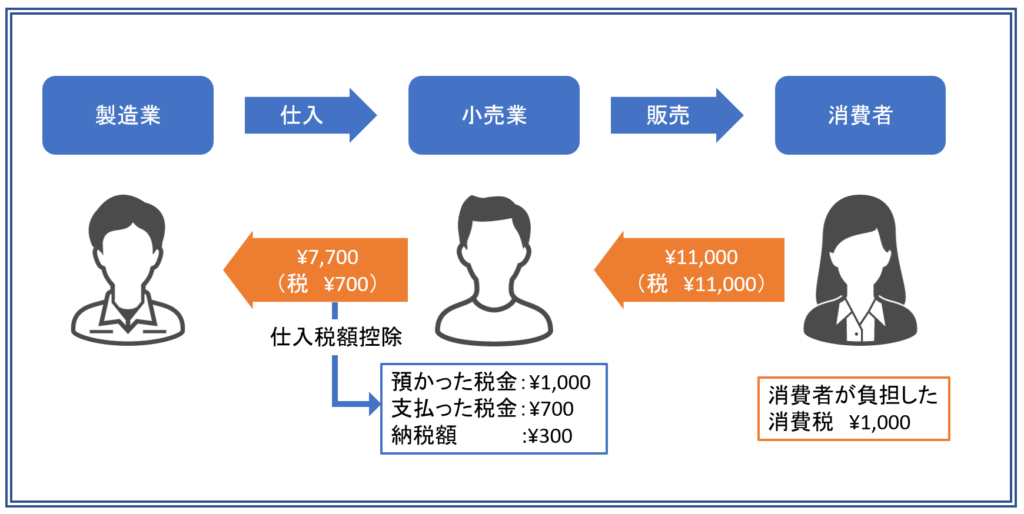

一般消費者が買い物をした際に支払った消費税は、事業者が納付をします。事業者は一般消費者が支払った消費税をそのまま納付するのではなく、事業者が他の事業者に支払った消費税を控除してその差額を支払います。

この控除のことを仕入税額控除といいます。

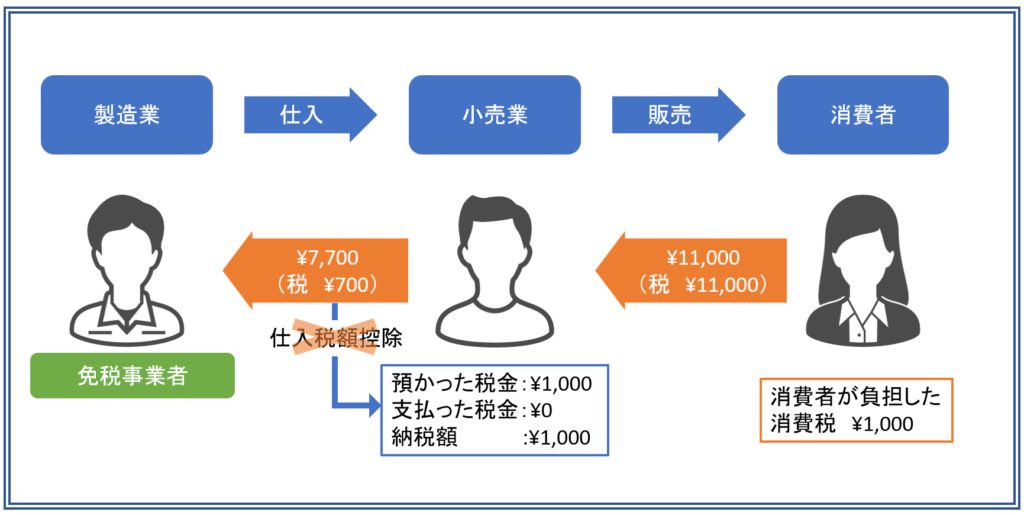

インボイス導入前は免税事業者からの仕入についても仕入税額控除を適用することができました。インボイス制度導入後は課税事業者である適格請求書発行事業者からの仕入に限り仕入税額控除が適用されます。

免税事業者と取引する場合、消費税分だけ負担が増えることとなります。

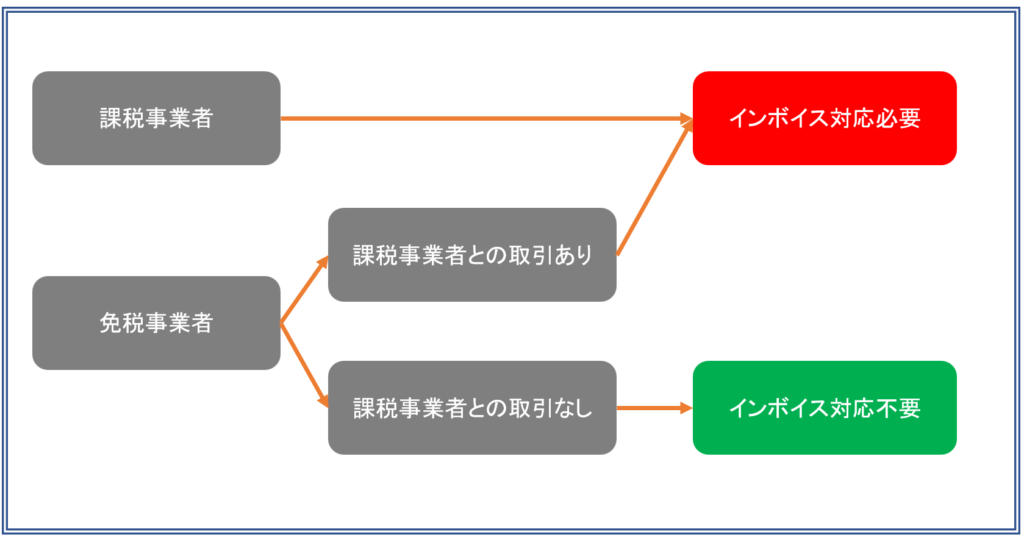

インボイス対応が必要かどうかの判定

インボイス対応が必要ないケースは、免税事業者であり、売上先が免税事業者か一般消費者の場合です。これ以外の場合はインボイス対応が必要になります。

インボイス導入後、問題となるのは免税事業者と取引している課税事業者の税負担が増えることです。しかし課税事業者と取引がないのであればそのような問題は起きません。

課税事業者の対応

適格請求書発行事業者の登録

課税事業者は適格請求書発行事業者の登録をしましょう。インボイスの登録番号が発行され、取引先は仕入税額控除の適用をうけることができるようになります。

令和5年10月1日から適用を受けるには令和5年3月31日までに届け出が必要です。

請求書の記載事項の見直し

インボイス制度の開始に伴い請求書(適格請求書)の記載事項も見直さなければなりません。

不特定多数の者に対して販売等を行う小売業、飲食店、タクシー業などについては適格請求書に替えて適格簡易請求書(簡易インボイス)を交付することができます。

適格請求書、適格簡易請求書ともに太字で記した箇所が現行の請求書の記載事項から追加される事項です。

仕入先の免税事業者との取引を確認

仕入先に免税事業者がいる場合はインボイス導入後、課税事業者になる予定があるのかを確認することをおススメします。

免税事業者のままだとどのくらい負担増になるかを把握しておきましょう。ただし、インボイス制度開始後であっても免税事業者からの仕入については経過措置があります。

- 令和8年9月まで 免税事業者からの仕入について80%控除可能

- 令和11年9月まで 免税事業者からの仕入について50%控除可能

免税事業者の対応

課税事業者と取引のある免税事業者は課税事業者となり適格請求書発行事業者となるか、免税事業者のまま事業を行うかの選択が迫られます。

適格請求書発行事業者となる場合は取引先の税負担の増加を回避することができますが、その分自社の消費税の負担増が生じます。

免税事業者のまま事業を行う場合は課税事業者との取引継続に問題が生ずる可能性があります。

まとめ

インボイス対応が不要なケースは、免税事業者が課税事業者と取引がない場合だけです。それ以外の場合は対応が必要になります。

対応方法は課税事業者と免税事業者で異なります。特に免税事業者においては消費税の負担をしなければいけなくなるケースもあるので対応方法は慎重に行いましょう。