この記事の執筆者

税理士 青木征爾

札幌市を中心に活動

新規創業支援や中小企業の経営支援、相続業務を得意とする

こんにちは。札幌の税理士の青木です。

個人で飲食店を営んでいる方の中にはお店で仕入れた食材を自分や家族で食べている方はいませんか?

事業で使っている食材をご自身で食べた場合は確定申告の際に売上として処理をしなければいけない場合があります。

もし売上に計上をしていない場合は税務調査があった際に売上の計上漏れが指摘され、追徴課税なんてことも有り得ます。

今回はお店で仕入が食材を自分で食べてしまった場合=自家消費、家事消費を中心に個人事業主の在庫について解説いたします。

この記事が自営業を営んでいる方の助けになれば幸いです。

自分で材料使うと税金がかかる?

飲食店がお客様に提供するための食材を事業主やその家族が食べてしまうことを自家消費や家事消費といいます。

仕入れた食材を使って事業主の晩御飯を作ることは自家消費になります。

また、売れ残った商品を事業主が食べてしまっても自家消費に該当します。

自家消費があった場合には売上に計上しなければいけません。

売上を計上したことによる利益については所得税の対象となるため自家消費をすると税金がかかることになります。

売上に計上すべき金額とは

家事消費をした場合に売上に計上すべき金額は通常販売価格のおおむね70%以上の金額です。

ここでポイントとなるのは事業主はどのような食べ物を食べたかという点です。

例えば、パン屋を営んでいる方が売れ残ったパンをご自身で食べた場合は販売価格が明確なため売上に計上すべき金額も計算することが容易です。

パン屋に限らずケーキ屋、お惣菜屋、弁当屋なども同様です。

仕入の減額という方法も

レストランを営んでいる方が仕入れた材料だけを持って帰り、自宅で調理した場合において売上に計上すべき金額はいくらでしょうか?

レストランでは材料だけで販売するということはないため販売価格が明らかではありません。

この場合、本来家庭で購入すべき食材を事業としての仕入に混在させてしまったとも言えます。

あまり良いことと言えませんが、一つの取引の中に事業と家計が混ざっています。

このようなケースについては自家消費に係る部分を仕入から控除する方が適切と言えます。

会計処理について

自家消費をした場合は売上に計上する、又は仕入を減額する処理を行います。

それぞれの会計処理について確認していきましょう。

①売上を計上する方法

事業主貸 XXX / 売上 XXX

②仕入を減額する方法

事業主貸 XXX / 仕入 XXX

①の場合は収益が増え、②の場合は経費が減り、いずれの場合であっても利益が増えることになります。

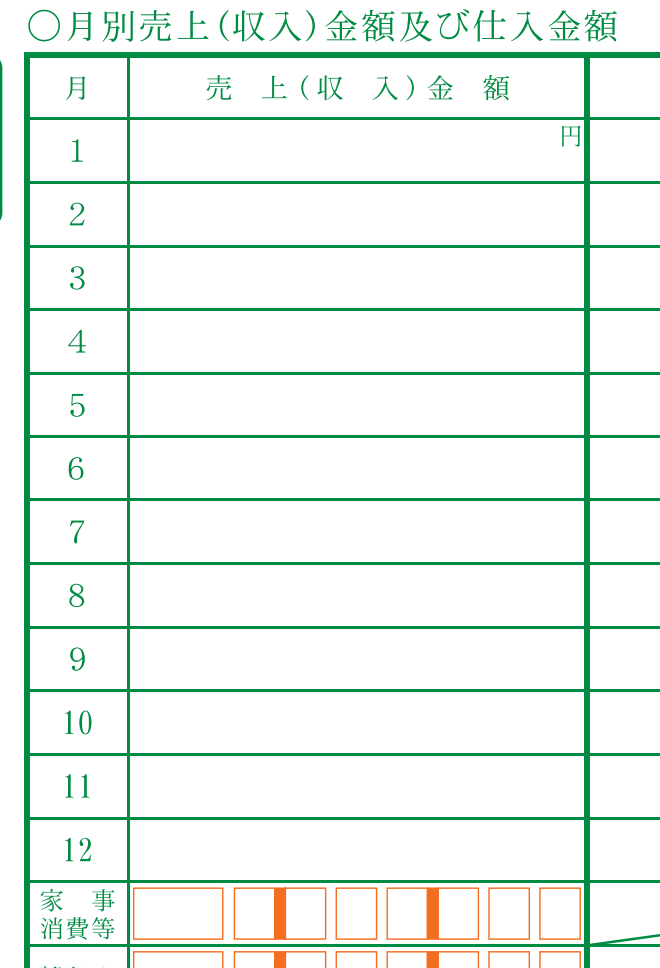

確定申告書には家事消費等を記載すべき欄がありますので忘れないようにしましょう。

消費税の取り扱い

食料品を自家消費した場合は消費税の課税対象となります。

ここでポイントとなるのは金額です。

さきほど売上に計上すべき金額は通常販売価格のおおむね70%以上とお伝えしました。

この規定は所得税に関するものです。

消費税については仕入金額以上で、かつ、通常販売価格の50%以上の金額にしなければいけないというルールになっています。

非常にややこしいのですが、経済的実態は一つであっても所得税と消費税で認められる金額が異なっています。

従業員への賄いは?

自家消費=事業主が食品を食べると売上を計上しなければいけないこと先ほど説明した通りです。

では従業員に賄いを支給している場合はどのような取り扱いになるでしょうか?

従業員への賄いは自家消費には該当しません。

自家消費に該当しませんが賄いを無償で支給していると給与として取り扱うことになります。

給与として取り扱う場合、従業員にとっては課税対象となりますし、雇い主である個人事業主は源泉徴収をしなければいけません。

ただし、次の2点を満たせば給与ではなく福利厚生費として処理してよいこととなっています。

①従業員が食事代の半分以上を負担している

②事業主が負担した金額が月3,500円以下

(所得税法基本通達36-3)

飲食店の場合賄いをお店で調理することがほとんどかと思います。

その場合の食事代はその食事の材料費や調味料などの合計額となります。

課税関係を明らかにするためにも賄いにどれだけの金額が発生しているかを記録しておくことをおすすめします。

なお、3,500円とは判定の基準にすぎません。3,500円については給与課税の対象にならないというものではないので注意しましょう。

たとえば、事業主が負担した金額が月に6,000円だった場合は給与として取り扱う金額は6,000円です。

6,000-3,500=2,500円が給与の対象となるわけではないので注意しましょう。

商品を従業員に支給した場合

賄いを無償で提供すると給与として取り扱う理由は、その賄いが経済的利益だからです。

では賄いではなく商品を従業員に支給した場合についてはどのような取り扱いになるでしょうか?

こちらについても現物給与として源泉徴収をしなければいけません。

では給与として取り扱う金額はいくらになるでしょうか?

所得税基本通達36-39に給与とすべき金額について記載があります。

所得税法基本通達36-39

使用者が役員又は使用人に対して支給する商品、製品等(有価証券及び食事を除く。)の物については、その支給時における次に掲げる価額により評価する。

- 当該物が使用者において通常他に販売するものである場合には、当該使用者の通常の販売価額

- 当該物が使用者において通常他に販売するものでない場合には、当該物の通常売買される価額。ただし、当該物が、役員又は使用人に支給するため使用者が購入したものであり、かつ、その購入時からその支給時までの間にその価額にさして変動がないものであるときは、その購入価額によることができる。

使用者というのは雇い主のこと、使用人とは従業員のことです。

販売している商品を従業員に無償で支給する場合は通常の販売価格相当の経済的利益を従業員が受けるわけなので、相当する金額の現物給与を受けたとして取り扱うことになります。

自家消費にならないもの

事業主が飲食店の食材を食べたり、商品を使ったりすることは自家消費になります。

自家消費は材料や商品等の棚卸資産が対象となります。

そのため、サービス業などの役務提供は自家消費に該当しません。

たとえば理髪店を営んでいる方がご自身の家族の髪を切ったとしても自家消費には該当しません。

役務提供を行っても消費をしないため自家消費の対象外となっています。

【参考】法人成りした場合の在庫の取り扱い

個人事業主が事業を法人化することを法人成りといいます。

法人成りをする場合、在庫を無償で法人に引き継ぐことはできません。

個人から法人へ在庫を売却することになりますがここでポイントとなるのが金額です。

通常の販売価格の70%未満で売却した場合は低額譲渡といって譲渡対価と販売価格の70%の差額部分については売上として追加計上しなければいけません。

思わぬ税負担につながるケースもあるので個人から法人へ売却する金額は慎重に決めましょう。

あわせて読みたい

【法人成り】個人事業の在庫はどうやって引き継げばいい?

まとめ

いかがでしたでしょうか?自家消費、家事消費という概念は一般的にはあまり浸透していない印象があります。

特に飲食店を行っている場合は売れ残った商品を自分で食べても問題ないと考えている方が少なくないように感じます。

税務調査が入っても問題が無いようにあらかじめ記録などを残し、適正に申告納税をすることをおすすめします。